前回からの続きです。

今回の税制改正大綱における「青色申告特別控除75万円」の要件として、前回の記事では簡便的に

✅複式簿記+電子申告+優良な電子帳簿等

とご紹介しました。

税制改正大綱の表現を引用し、より具体的に整理しますと…

その年分の事業に係る仕訳帳及び総勘定元帳につき、「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」(いわゆる「電子帳簿保存法」「電帳法」と呼ばれている法律)に定めるところにより電磁的記録の保存等を行っていること(次に掲げる場合のいずれかに該当する場合に限る。)

1.仕訳帳及び総勘定元帳について、国税の納税義務の適正な履行に資するものとして一定の要件を満たす電磁的記録の保存等を行っている場合

2.特定電子計算機処理システムを使用するとともに、電子取引の取引情報に係る電磁的記録(特定電磁的記録に限る。)のうちその保存が当該特定電子計算機処理システムを使用して国税の納税義務の適正な履行に資するものとして一定の要件を満たすことができるものは当該要件に従って保存を行っている場合

何だか分かり辛い表現ですが、「一定の要件を満たす電磁的記録の保存等」というのがキーワードで、おそらく「優良な電子帳簿」を指すことになると思われます。

では、実務上はどの程度の要件が求められることになるのか…

優良な電子帳簿とは

優良な電子帳簿とは、優良である電子の帳簿です(笑)

より具体的には、電子帳簿保存法によって定められた特定の要件を満たす国税関係帳簿(仕訳帳、総勘定元帳など)の電子データのことです。

優良でない(通常の)電子帳簿保存と比較すると、データの検索性や訂正・削除履歴の確保など、より厳格なシステム要件や運用体制が求められますが、「過少申告加算税の軽減措置」などの税制優遇を受けることが可能となります。

通常の電子帳簿保存との違い

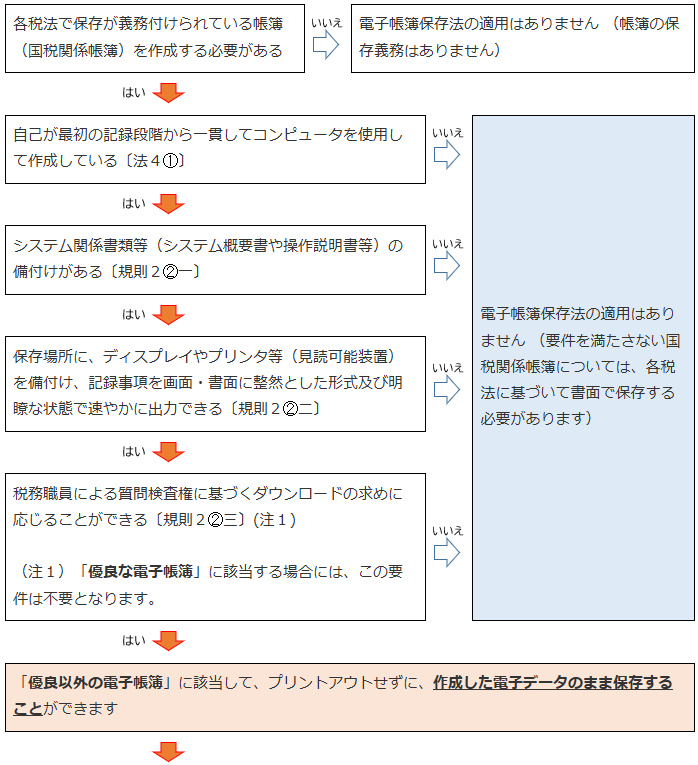

最大の違いは、満たすべき要件のハードルの高さです。

通常の電子帳簿保存

電子帳簿保存法で定められた最低限の要件(真実性の確保、可視性の確保など)を満たすもので、ペーパーレス化や業務効率化に役立ちます。

優良な電子帳簿

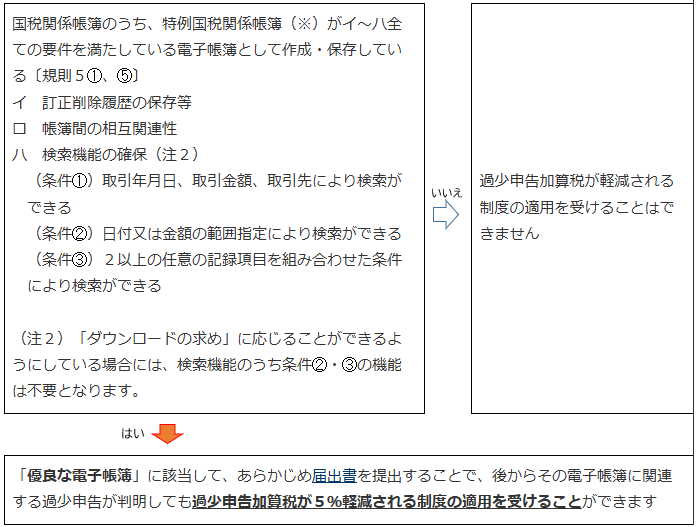

通常の要件に加え、さらに高度な検索機能、訂正・削除履歴の保存、帳簿間の相互関連性の確保などの「優良要件」を満たす必要があります。

この要件を満たしたものが「優良な電子帳簿」と呼ばれ、税制上の優遇措置が受けることができます。

優良な電子帳簿の要件

(表内の略語は以下のとおりです)

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律・・・・・・・法

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則・・・規則

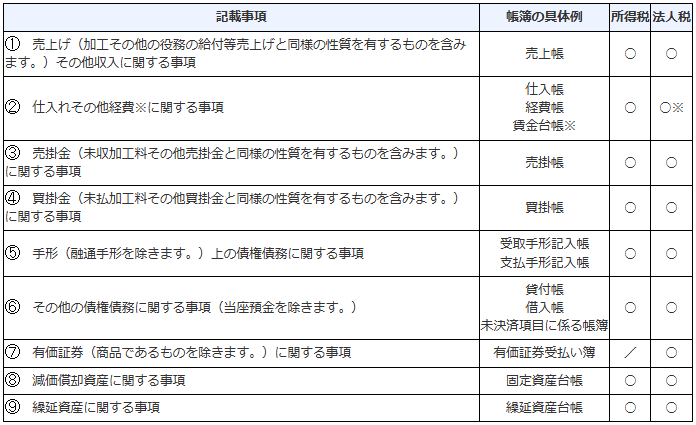

※ 規則第5条第1項に規定する「特例国税関係帳簿」とは、次の帳簿をいい、過少申告加算税が軽減される制度の適用を受けようとする税目に係るこれらの帳簿を規則第5条第5項の要件に従って保存する必要があります。

1 所得税法施行規則第58条第1項に規定する仕訳帳、総勘定元帳及びその他必要な帳簿(注)

2 法人税法施行規則第54条に規定する仕訳帳、総勘定元帳及びその他必要な帳簿(注)

3 消費税法第30条第7項、第38条第2項、第38条の2第2項及び第58条に規定する帳簿

(注)令和6年1月1日以後に法定申告期限等が到来する所得税・法人税については、「その他必要な帳簿」とは、次の1~9の記載事項に係る帳簿をいいます。

(令和6年1月1日前に法定申告期限が到来する所得税・法人税については、青色申告者又は青色申告法人が保存しなければならないこととされている全ての帳簿が特例国税関係帳簿となります。)

※ 法人税については、「賃金、給料手当、法定福利費及び厚生費」を除きます。

上記は国税庁HPからの引用ですが、まずは「優良以外の電子帳簿」に該当すること。

そして、そこからさらに、

イ 訂正削除履歴の保存等

ロ 帳簿間の相互関連性

ハ 検索機能の確保

の要件を満たして、「優良な電子帳簿」へと進化する訳ですね。